Rzetelnie o rynku elektronarzędzi, czyli co słychać w branży

Co prawda zakończył się już rok 2015, jednakże mamy tylko dane dotyczące trzech pierwszych kwartałów ub.r. Dlatego podsumujemy 2015 r. w następnym artykule.

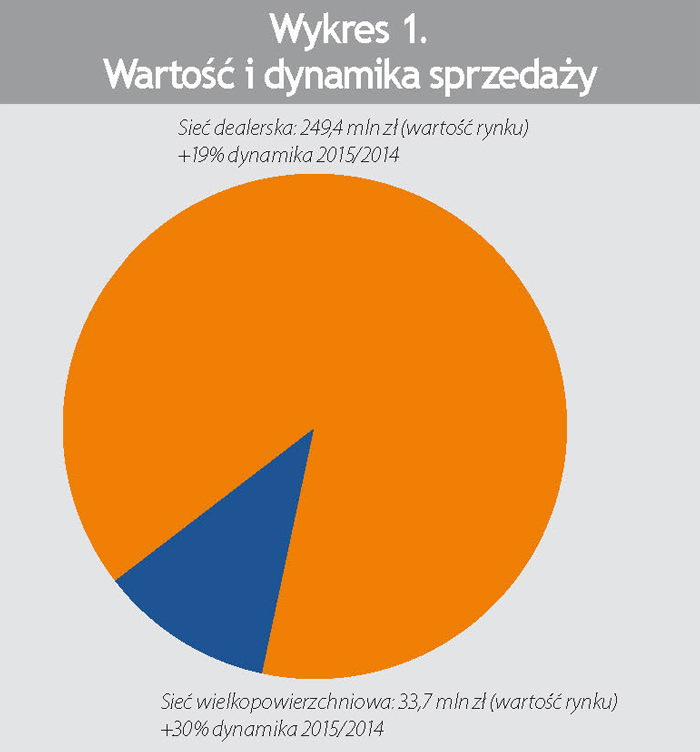

Trzeci kwartał 2015 r. był równie dynamiczny, jak dwa pierwsze. Nie ma wątpliwości, że cały 2015 rok był najlepszym okresem, biorąc pod uwagę lata począwszy od 2008 roku. Gdy porówna się miesiące od stycznia do września z 2015 r. z analogicznym okresem 2014 r., okazuje się, że wzrost sprzedaży wyniósł +17%. Taką dynamikę pamiętamy sprzed 8-10 lat. W ujęciu wartościowych w 2015 r. wartość rynku (w cenach sprzedaży do sieci dealerskiej i wielkopowierzchniowej) wyniosła 434,1 miliony złotych w porównaniu do 371,9 mln zł w 2014 r.

Dzieląc z kolei sprzedaż elektronarzędzi na kanały dystrybucji, można zauważyć większą dynamikę sprzedaży w sieci wielkopowierzchniowej, która wyniosła +25%, ale przy znacznie mniejszym udziale sprzedaży na poziomie 48,9 mln zł. Sieć dealerska odnotowała blisko +16% wzrost sprzedaży przy obrocie na poziomie 385,2 mln zł, co stanowi prawie 89% wartości rynku profesjonalnych i półprofesjonalnych elektronarzędzi w Polsce. Jeżeli ta pozytywna tendencja wzrostu sprzedaży utrzymałaby się do końca roku, a wszystko na to wskazuje, to pierwszy raz wartość rynku z pewnością przekroczy 600 mln zł.

Przyglądając się bliżej grupom produktowym pod kątem rodzaju zasilania, nie da się nie dostrzec (zob. wykres 1.) trwającej już długo, ogromnej dynamiki w grupie elektronarzędzi akumulatorowych. Po 3 kwartałach wyniosła ona +30% w porównaniu do „zaledwie” +11% w grupie elektronarzędzi sieciowych. Naturalnie z każdym kwartałem zmienia się również „na plus” udział akumulatorówek w strukturze rynku i po 3 kwartałach wynosi 36%.

Analizując szczegółowo duże grupy produktowe, nie można nie zauważyć ponad +22% wzrostu sprzedaży wiertarko-wkrętarek akumulatorowych (z i bez funkcji udaru). Jednocześnie nadal utrzymuje się trend spadkowy akumulatorówek zasilanych bateriami o napięciu 14,4 V. Niższa sprzedaż o -23% to naprawdę sporo, ale rynek ten wciąż warty jest ponad 10 milionów złotych (po 3 kwartałach). Z drugiej strony coraz większą popularnością cieszą się elektronarzędzia zasilane akumulatorami 10,8 V, które mogą wykonać praktycznie wszystkie prace przeznaczone dotychczas dla maszyn o napięciu 14,4 V. Po 9 miesiącach wzrost w tej grupie wyniósł blisko +70% w porównaniu do roku poprzedniego. Na podstawie wcześniejszych informacji nie trudno wywnioskować, że inne elektronarzędzia akumulatorowe, jak chociażby klucze udarowe, szlifierki kątowe czy wyrzynarki stają się ciekawą alternatywną dla ich odpowiedników sieciowych – tylko w tych grupach wartych po kilka milionów złotych dynamika sprzedaży waha się od 40% do 80% w ujęciu rocznym. W elektronarzędziach sieciowych trzeba wspomnieć oczywiście o największych grupach, takich jak szlifierki kątowe, odnotowujących wzrost sprzedaży wynoszący +11%. Pozwoliło to na osiągnięcie sprzedaży na poziomie prawie 67 mln w do końca września. Młoty kujące i kująco-wiercące też nie rozczarowały, uzyskując dynamikę na poziomie ponad +11% i łączną sprzedaż 85 mln zł. Kolejne ważne pozycje urosły od 13% do 17%, gdzie każda z nich generuje od 7 mln zł do 12 mln zł, a mowa tu o pilarkach tarczowych, odkurzaczach, wiertarkach udarowych.

Jako ciekawostkę możemy dodać, że spadki sprzedaży odnotowały tylko szlifierki kątowe i do szlifowania na mokro, szlifierki oscylacyjne, szlifierki oscylacyjne, bruzdownice, które łącznie stanowią niespełna 5 mln obrotów.

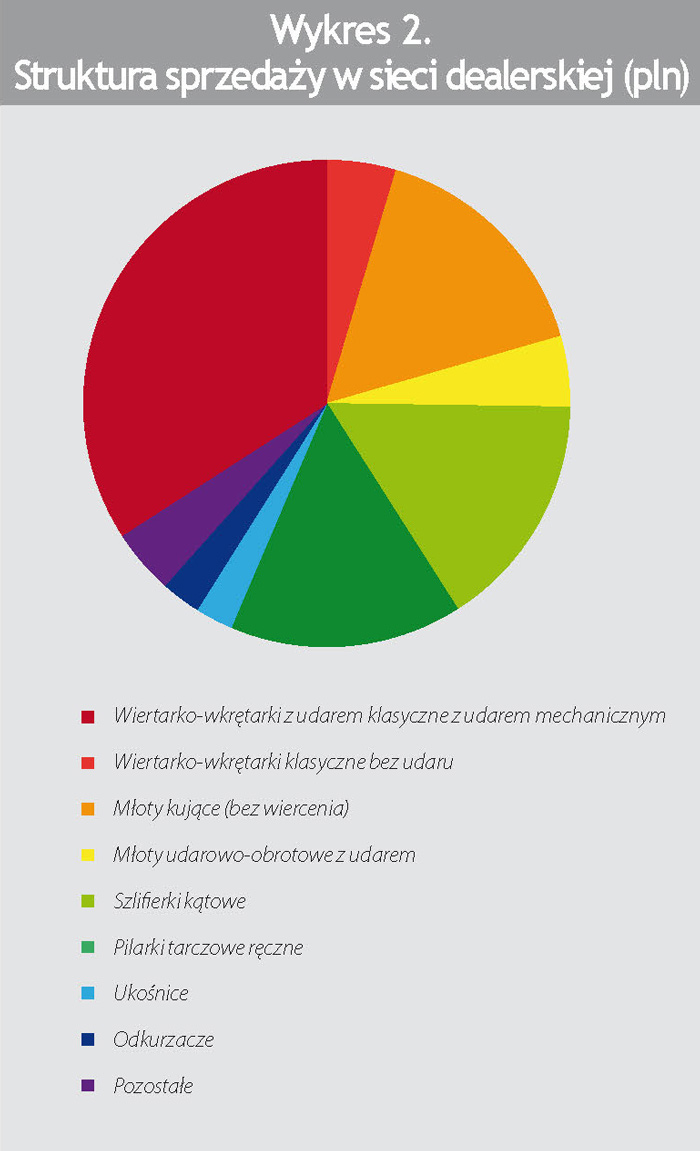

Profesjonalna sieć dealerska

Wartość sprzedaży w tym kanale dystrybucji w okresie od stycznia do września 2014 roku wyniosła 332,9 mln zł, a w 2015 roku odpowiednio 385,2 mln zł, czyli 52,3 mln zł więcej (wzrost 16%). 66,3% wartości sprzedaży w 2015 r. została wygenerowana przez elektronarzędzia sieciowe, pozostałe 33,7% przez elektronarzędzia akumulatorowe.

Podobnie jak w skali całego rynku również w sieci dealerskiej elektronarzędzia akumulatorowe cieszą się coraz większą popularnością, co widać po ponad 27% wzroście sprzedaży w ujęciu rocznym. Nikogo nie może zaskoczyć fakt, iż największą grupę elektronarzędzi stanowią wiertarko-wkrętarki akumulatorowe (z i bez udaru), których sprzedaż urosła o ponad +15%, osiągając wartość blisko 79 mln zł. Jednocześnie spadła sprzedaż akumulatorówek o napięciu 14,4 V, co potwierdza wcześniej opisany trend, czyli przesunięcie się preferencji klientów w kierunku do maszyn 10,8 V i 18 V.

Niezmiennie najważniejszą grupą produktową wśród elektronarzędzi sieciowych to młoty udarowo-obrotowe (kombimłotki) stanowiące 23,8% (60,6 mln zł) wartości rynku z dynamiką +11% w porównaniu do 2014 r. Największą popularnością od dłuższego czasu cieszą się wśród klientów kombimłotki do 3 kg z funkcją podkuwania. Na drugim miejscu są szlifierki kątowe to 23,3% (59,6 mln zł) wartości sprzedaży i dynamika na poziomie +10%. Co ważne, w tej grupie zwiększa się sprzedaż zarówno szlifierek jednoręcznych (głównie o średnicy tarczy 125 mm), jak i dwuręcznych (głównie średnica tarczy 230 mm) Na 3. miejscu są młoty kujące to już z udziałem o wielkości 7,1% wartości rynku, czyli 18 mln zł, i ze wzrostem sprzedaży na poziomie +7,1%. W tym przypadku bez względu na klasę wagową (do 12 kg) wszystkie podgrupy rosną dwucyfrowo. Warto tu też wspomnieć o ukośnicach, odkurzaczach stanowiących z osobna 3%-4% wartości rynku, ale z dynamiką odpowiednio +7% i +14%. Ciekawostką jest fakt, że tylko stosunkowo niewielkie grupy produktowe zanotowały spadek wartości sprzedaży w stosunku do roku poprzedniego, a mianowicie szlifierki do szlifowania na mokro, szlifierki oscylacyjne, bruzdownice, wiertarki bezudarowe, piły łańcuchowe. Łączna wartość tych grup to ok. 9 mln zł, więc ich wpływ na wynik całego rynku jest bardzo ograniczony.

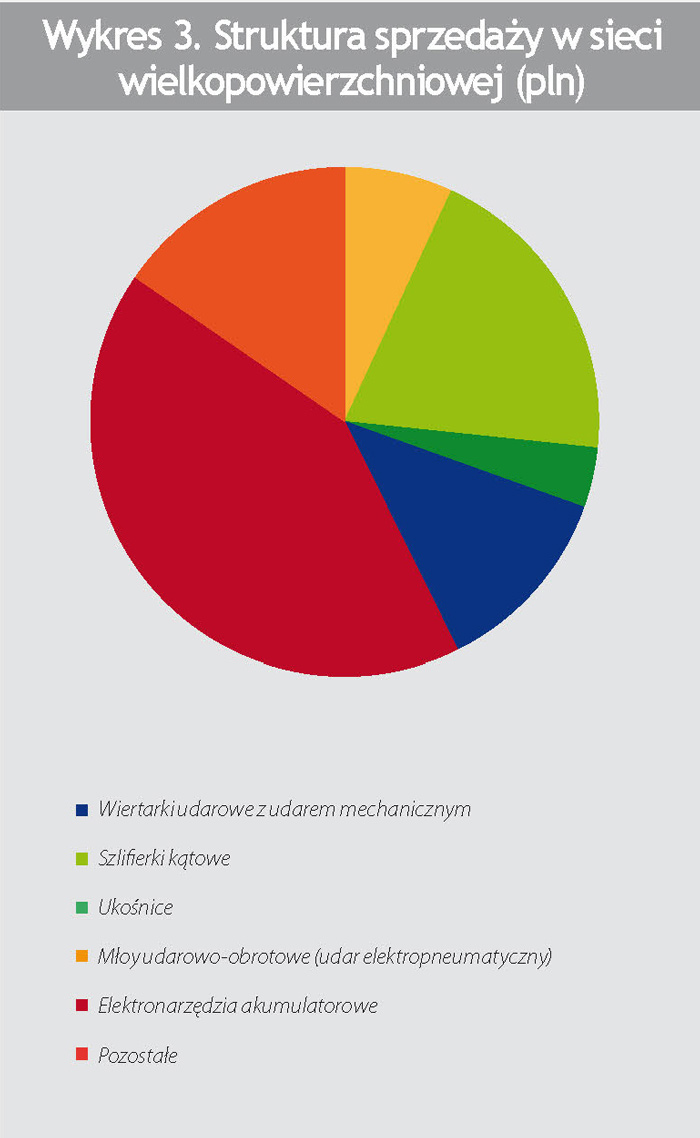

Struktura sprzedaży w sieci wielkopowierzchniowej

Wartość sprzedaży w tym kanale dystrybucji w pierwszych dziewięciu miesiącach 2014 roku wyniosła 39,1 mln zł, a w 2015 roku już odpowiednio 48,9 mln zł, czyli blisko 10 mln zł więcej (wzrost o 25%). 41% wartości sprzedaży (20,5 mln zł) w tym roku została wygenerowana przez elektronarzędzia akumulatorowe, a pozostałe 59%, czyli 28,4 mln zł, przez elektronarzędzia sieciowe. W tym miejscu warto zwrócić uwagę, że sieć wielkopowierzchniowa sprzedaje więcej (w ujęciu procentowym) elektronarzędzi akumulatorowych niż sieć dealerska. Co prawda, spora część sprzedaży to maszyny wyposażone w akumulatory niklowo-kadmowe, ale sprzedaż maszyn 10,8 V i 18 V jest również bardzo wysoka. Łącznie sieć wielkopowierzchniowa sprzedała o +50% więcej akumulatorówek niż rok wcześniej. W analogicznym okresie elektronarzędzia sieciowe urosły 12% w ujęciu rocznym (zob. wykres 3.).

Reasumując, rynek elektronarzędzi rośnie w bardzo dobrym tempie, co jest dobrą wiadomością dla producentów, dystrybutorów, jak i użytkowników. W opinii producentów, jak i sieci dealerskiej czwarty kwartał 2015 roku był również bardzo dobry, więc dane za cały rok wypadną z pewnością bardzo optymistycznie. Co przyniesienie rok 2016 jeszcze trudno powiedzieć, ale ogromna większość firm patrzy z optymizmem w najbliższąprzyszłość.