25-procentowy wzrost polskiego rynku drogowego w 2011 r.

Lata 2011-12 będą szczytowym okresem koniunktury w budownictwie drogowym. Dzięki pokaźnym inwestycjom ze strony GDDKiA wartość zrealizowanych robót drogowych już w 2011 r. przekroczy 30 mld zł. Opóźnienia w realizacji projektów na Euro 2012, a także z

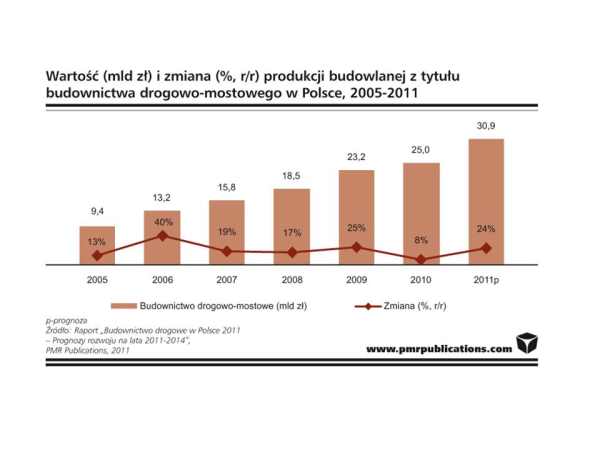

Według raportu „Budownictwo drogowe w Polsce 2011 – Prognozy rozwoju na lata 2011-2014” opublikowanego przez firmę badawczą PMR, po wzrostach przekraczających 40% w pierwszym półroczu, w drugiej połowie bieżącego roku dynamika produkcji budowlanej z tytułu budownictwa drogowego i mostowego nieco wyhamuje. W rezultacie, w całym 2011 r. wartość robót drogowych wzrośnie o blisko jedną czwartą i wyniesie niemal 31 mld zł.

Rok 2011 będzie szczytowym okresem dla branży drogowej pod względem wartości realizowanych robót i już od 2012 r. sektor notować będzie systematyczne, kilkunastoprocentowe spadki będące pochodną mniejszej liczby autostrad i dróg ekspresowych w fazie budowy. Analitycy PMR oczekują, że sektor drogowy osiągnie dno w 2014 r., kiedy to produkcja ukształtuje się na poziomie nieco ponad 19 mld zł. Natomiast od 2015 r. produkcja budowlana z tytułu budownictwa drogowego może zacząć ponownie rosnąć, m.in. dzięki korzystnej dla Polski perspektywie unijnej na lata 2014-2020, a także zapowiadanej realizacji przynajmniej jednego dużego projektu autostradowego w formule PPP.

Z uwagi na liczne opóźnienia w budowie dróg ekspresowych i autostrad, plan GDDKiA na 2011 r., zakładający wydatki na poziomie 33 mld zł, jest mało realny. W związku z tym część płatności przesunie się na lata 2012-2013. Opóźnienia w realizacji dróg sprawią, że w 2013 r. rynek drogowy przeżyje mniejszy szok wynikający z redukcji liczby nowych, dużych kontraktów drogowych.

W ocenie analityków PMR, powrót do nakładów na budowę dróg krajowych w Polsce do poziomu sprzed 2007 r., czyli mniej niż 10 mld zł wydawanych rocznie przez GDDKiA, jest mało prawdopodobny m.in. z powodu wprowadzonych w ostatnich latach ułatwień ustawowych przy przygotowywaniu inwestycji czy większych możliwości współfinansowania projektów ze środków UE. – Przez ostatnie trzy lata drogowa machina inwestycyjna została na tyle mocno rozkręcona, że nie sposób jest ją teraz radykalnie wyhamować – uważa Bartłomiej Sosna, starszy analityk rynku budowlanego w PMR i autor raportu.

Obok topniejącego budżetu GDDKiA negatywny wpływ na wartość rynku drogowego po 2011 r. będą miały także inwestycje koncesjonariuszy, które już w 2012 r. zmaleją niemal do zera (na koniec 2011 r. planuje się zakończenie dwóch trwających obecnie dużych projektów realizowanych w ramach PPP). Kolejne inwestycje ze strony prywatnych koncesjonariuszy możliwe są nie wcześniej niż w 2014 r., w zależności od powodzenia negocjacji w sprawie budowy 140 km autostrady A1 na odcinku Tuszyn-Pyrzowice.

W sytuacji spadających po 2012 r. nakładów na drogi krajowe na znaczeniu zyskiwać będą środki wydatkowane w ramach programu przebudowy dróg lokalnych, którego kontynuacja zapowiadana jest na lata 2012-2015. Jest to bardzo dobra wiadomość dla branży budowlanej, zwłaszcza w świetle oczekiwanego zmniejszenia liczby podpisywanych dużych kontraktów drogowych. Niewykluczone, że po lokalne zlecenia drogowe coraz częściej sięgać będą także duże firmy budowlane posiadające wolne moce wykonawcze w danym regionie.

– Trudną sytuację mniejszych firm drogowych może poprawić oczekiwany wzrost inwestycji w branży energetycznej, która będzie w przyszłości wiodącym segmentem rynku inżynieryjnego w Polsce. Duża liczba realizowanych po 2013 r. projektów energetycznych poprawiłaby znacznie również rozmiary portfeli zamówień największych firm inżynieryjnych. Dzięki temu w realizowanych przez te firmy kontraktach drogowych w dalszym ciągu średniej wielkości przedsiębiorstwa drogowe byłyby zatrudniane jako podwykonawcy. Jeśli natomiast zapowiadane inwestycje energetyczne nie wystartują lub się opóźnią, w obliczu mniejszego portfela zamówień i konieczności utrzymania poziomu zatrudnienia, pozyskane w przyszłości kontrakty drogowe niemal w całości zrealizowane zostaną za pomocą zasobów własnych największych firm wykonawczych. Scenariusz taki byłby zabójczy dla wielu średnich firm z branży drogowej – ocenia Bartłomiej Sosna, starszy analityk rynku budowlanego i autor raportu.