Pomimo spowolnienia polska gospodarka nadal w czołówce gospodarek UE

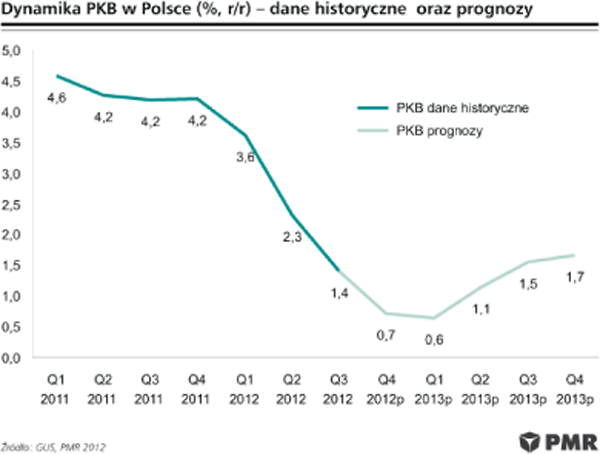

Ogłoszony 30 listopada 2012 r. wskaźnik PKB dla Polski zaskoczył wielu analityków. Co prawda spodziewano się niskiego wzrostu PKB w trzecim kwartale 2012 r., ale najczęściej pojawiające się opinie mówiły o wzroście około 1,8%, gdy tymczasem wstępny odczyt to poziom zaledwie 1,4%. Tak niski wynik wskazuje na to, że polska gospodarka jest w gorszej kondycji niż spodziewali się ekonomiści. Warto zatem zrozumieć przyczyny obecnych wyników oraz pokusić się o oszacowanie prognoz na kolejne lata.

Polska gospodarka dopiero od 2012 r. rozwija się poniżej swojego potencjału

Szukając odpowiedzi na pytanie, co spowodowało, że wzrost PKB był niższy od oczekiwań analityków rynku, można dotrzeć do kilku czynników. Jednym z nich jest wyjątkowo niska (najniższa od 1995 r.) dynamika konsumpcji prywatnej, wynosząca jedynie 0,1% w ujęciu rok do roku. Przyczyną niskiego poziomu tego wskaźnika jest przede wszystkim mniejsza dynamika wzrostu dochodów gospodarstw domowych wynikająca z coraz gorszej sytuacji na rynku pracy, czyli spadku dynamiki zatrudnienia i zmniejszenia się dynamiki wzrostu płac. W połączeniu ze stosunkowo wysoką inflacją, sięgającą 4% w I połowie 2012 r. i 3,7% w III kwartale, w ujęciu realnym dochody gospodarstw domowych spadły. O ile w latach 2010-11 wzrost konsumpcji mógł nadal mieć miejsce, ponieważ był związany ze zmniejszeniem się skłonności do oszczędzania, to obecnie nie wydaje się to już możliwe. Od początku 2012 r. stopa oszczędności jest w Polsce ujemna. Według wyliczeń PMR, za I kwartał 2012 r. wyniosła ona -0,6%, za II kwartał kształtowała się na poziomie -0,2%. Dalsze obniżenie stopy oszczędności wydaje się mało prawdopodobne. Z kolei Komisja Europejska prognozuje wzrost tego wskaźnika, co negatywnie wpłynie na wydatki konsumpcyjne gospodarstw domowych.

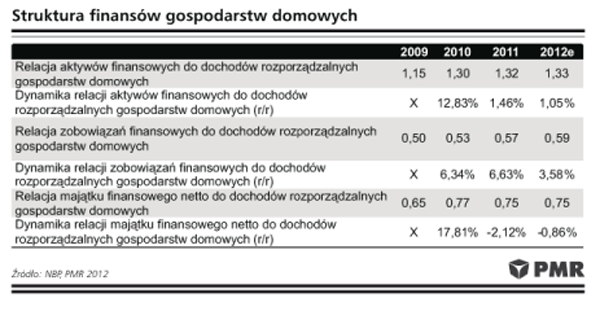

W kontekście wspomnianych wyżej spadków warto również przytoczyć dane opublikowane przez Narodowy Bank Polski, opisujące sytuację finansową gospodarstw domowych w II kwartale 2012 r. Przeanalizowanie tych wskaźników pomoże wyjaśnić, dlaczego w Polsce wzrost konsumpcji prywatnej tak bardzo spowolnił. Według danych NBP, w ujęciu rocznym nastąpił spadek realnych dochodów osobistych do dyspozycji brutto. Złożyła się na to ujemna dynamika dochodów realnych zarówno z pracy najemnej, jak również ze świadczeń społecznych. W powiązaniu ze wzrostem obciążeń składkami na ubezpieczenia społeczne spowodowało to obniżenie konsumpcji bieżącej. Dodatkowo, już drugi kwartał z rzędu stopa oszczędności dobrowolnych była ujemna, co połączone z wysoką stopą inwestowania (7,6% w II kwartale 2012 r.), spowodowało wzrost zadłużenia sektora gospodarstw domowych oraz spadek wartości ich aktywów finansowych. W rezultacie ze względu na zmniejszające się zasoby środków finansowych można w przyszłości oczekiwać dalszego spadku dynamiki konsumpcji prywatnej.

Drugim czynnikiem obniżającym wzrost gospodarczy w Polsce w III kwartale 2012 r. było wyhamowanie inwestycji infrastrukturalnych. Większość z tych przedsięwzięć realizowano w ramach przygotowań do Mistrzostw Europy w Piłce Nożnej 2012 przy wykorzystaniu współfinansowania ze środków Unii Europejskiej. Inwestycje te miały miejsce w 2011 r. i na początku 2012 r., a obecnie są stopniowo kończone. Jednocześnie przedsiębiorstwa, w związku z niepewnością co do perspektyw rozwoju gospodarki europejskiej oraz sytuacji gospodarczej w kraju, wstrzymują poważniejsze inwestycje. Przekłada się to na znaczny spadek liczby inwestycji rozpoczętych w III kwartale 2012 r. w stosunku do tego samego okresu w 2011 r.

Jedynym czynnikiem mającym pozytywny wpływ na PKB i powodującym jego wzrost w III kwartale 2012 r. był eksport netto. Co prawda zarówno dynamika eksportu, jak i importu spada, niemniej jednak jest ona znacznie niższa w przypadku importu niż eksportu. W tym okresie eksport wzrósł w ujęciu realnym o 0,7% rok do roku, zaś import spadł o -3,7%. Powoduje to, że Polska poprawia swoje saldo w międzynarodowej wymianie handlowej. Jadnakże z jednej strony, słabnie dynamika eksportu do krajów strefy euro, będących najważniejszymi dla Polski partnerami gospodarczymi. Zaś z drugiej strony, coraz bardziej rozwija się sprzedaż poza UE, przede wszystkim na rynkach wschodnich. Np. w pierwszych ośmiu miesiącach 2012 r. eksport do Rosji wzrósł aż o 24%, podczas gdy do Niemiec – zaledwie o 1,4%.

Spowolnienie gospodarcze negatywnie odbiło się również na wynikach finansowych przedsiębiorstw odnotowanych w ciągu trzech pierwszych kwartałów 2012 r. W porównaniu do wyników, osiąganych przez firmy w analogicznym okresie 2011 r., przychody wzrosły o 6,5%, ale również koszty ich uzyskania były znacząco wyższe (o 7,6%). Spowodowało to spadek wyniku z działalności operacyjnej przedsiębiorstw o -12,4% oraz zysku netto o -6,3%. Pogorszenie się sytuacji finansowej spółek miało odzwierciedlenie także w niższych wskaźnikach rentowności w analizowanym okresie. Wskaźnik rentowności ze sprzedaży produktów, towarów i materiałów spadł o -1,1 punktu procentowego (z 5,5% do 4,4%), a wskaźnik rentowności obrotu netto o -0,9 punktu procentowego (z 4,7% do 3,8%). Pogorszyła się również sytuacja dotycząca płynności przedsiębiorstw. Za okres od stycznia do września 2011 r. wskaźnik płynności wynosił 36,7%, natomiast w tym samym okresie w 2012 r. było to już 31,3%.

Stopniowe ożywienie gospodarcze w Polsce jest możliwe od II kwartału 2013 r.

Stopniowe ożywienie gospodarcze w Polsce jest możliwe od II kwartału 2013 r.

Prognozy dotyczące najbliższej przyszłości polskiej gospodarki są raczej pesymistyczne. Wartość obliczanego przez OECD wyprzedzającego wskaźnika koniunktury w biznesie dla Polski pogarsza się, ale warto podkreślić, że tempo spadku jest niższe niż w przypadku tego samego wskaźnika dla całej strefy euro. Oczekiwania konsumentów co do przyszłości w ostatnich miesiącach także się pogarszały, jednak ponownie tendencja spadkowa jest w Polsce wolniejsza aniżeli w krajach strefy euro. Coraz większa jest także liczba sektorów przemysłu, które notują ujemną dynamikę produkcji w stosunku do 2011 r.

Gospodarka strefy euro nadal pozostaje w recesji, zaś prognozowane ożywienie w tym regionie w przyszłym roku najprawdopodobniej będzie bardzo słabe. Ponadto czynniki wewnętrzne oddziałujące na polską gospodarkę, takie jak niski poziom inwestycji publicznych oraz konsumpcji gospodarstw domowych, będą negatywnie wpływać na tempo krajowego wzrostu gospodarczego. W efekcie, jak szacują analitycy PMR, w IV kwartale 2012 r. wzrost PKB (w ujęciu rok do roku) obniży się do 0,7%, a w I kwartale 2013 r. – do 0,6%. Zdaniem ekonometryków PMR, prawdopodobieństwo recesji (spadku PKB w ujęciu rok do roku) w IV kwartale 2012 r. wynosi około 15%, a w dwóch następnych kwartałach wzrośnie do około 20-25%.

W IV kwartale 2012 r. oraz w pierwszej połowie 2013 r. przewidywana przez analityków PMR konsumpcja prywatna będzie niższa w ujęciu realnym niż w analogicznym okresie poprzedniego roku. Będzie to nie tylko efektem złej sytuacji na rynku pracy (prognozowany niski wzrost płac i spadek zatrudnienia), ale również prognozowanego przez Komisję Europejską wzrostu stopy oszczędzania w Polsce. Ponadto recesja w gospodarce strefy euro oraz spadek popytu konsumpcyjnego będą powstrzymywać przedsiębiorstwa prywatne w Polsce przed inwestowaniem w środki trwałe. W rezultacie w najbliższych trzech kwartałach inwestycje firm również będą się obniżać. Jednocześnie dalsza poprawa polskiego bilansu handlowego oraz prawdopodobna odbudowa zapasów przedsiębiorstw będą utrzymywać dynamikę polskiego PKB na dodatnim poziomie.

Począwszy od II kwartału 2013 r. można spodziewać się stopniowego ożywienia w polskiej gospodarce, wynikającego głównie z poprawy sytuacji gospodarczej u głównych partnerów handlowych Polski. Na taki scenariusz wskazuje m.in. sytuacja na giełdach, wyprzedzająca zwykle procesy zachodzące w całej gospodarce. Indeks WIG20 znajduje się obecnie na najwyższym poziomie od sierpnia 2011 r. Ponadto pod koniec listopada i w grudniu 2012 r. główne wskaźniki wyprzedzające (np. indeks PMI w przemyśle czy wskaźnik koniunktury gospodarczej Komisji Europejskiej, ESI) wskazywały, że można spodziewać się nieznacznej poprawy sytuacji zarówno w strefie euro, jak i w Polsce.

Oczekiwany w I kwartale 2013 r. spadek stóp procentowych (przynajmniej o 50 punktów bazowych w porównaniu do obecnego poziomu referencyjnej stopy NBP wynoszącego 4,25%) z pewnym opóźnieniem przełoży się na niższe koszty finansowania działalności przedsiębiorstw, zaś spadek inflacji w tym okresie pozytywnie wpłynie na siłę nabywczą konsumentów. W rezultacie, przy założeniu stopniowego ożywienia w strefie euro, w II połowie 2013 r. zarówno konsumpcja, jak i inwestycje przedsiębiorstw powinny wzrastać. Jednakże, zdaniem analityków PMR, tempo ożywienia będzie ograniczone i w II połowie 2013 r. wzrost PKB (rok do roku) osiągnie jedynie 1,6%. Tak słabe tempo ożywienia będzie wynikało m.in. z ograniczenia inwestycji publicznych oraz oczekiwanego dalszego wzrostu bezrobocia (aż do I połowy 2014 r.), co jest wynikiem znaczących zwolnień w sektorze budowlanym oraz chomikowania pracy w 2012 r. To zaś sprawi, że wraz z ożywieniem gospodarczym firmy będą miały znaczne rezerwy mocy przerobowych i dopiero po pewnym czasie zaczną zatrudniać nowych pracowników.

Oczekiwany w I kwartale 2013 r. spadek stóp procentowych (przynajmniej o 50 punktów bazowych w porównaniu do obecnego poziomu referencyjnej stopy NBP wynoszącego 4,25%) z pewnym opóźnieniem przełoży się na niższe koszty finansowania działalności przedsiębiorstw, zaś spadek inflacji w tym okresie pozytywnie wpłynie na siłę nabywczą konsumentów. W rezultacie, przy założeniu stopniowego ożywienia w strefie euro, w II połowie 2013 r. zarówno konsumpcja, jak i inwestycje przedsiębiorstw powinny wzrastać. Jednakże, zdaniem analityków PMR, tempo ożywienia będzie ograniczone i w II połowie 2013 r. wzrost PKB (rok do roku) osiągnie jedynie 1,6%. Tak słabe tempo ożywienia będzie wynikało m.in. z ograniczenia inwestycji publicznych oraz oczekiwanego dalszego wzrostu bezrobocia (aż do I połowy 2014 r.), co jest wynikiem znaczących zwolnień w sektorze budowlanym oraz chomikowania pracy w 2012 r. To zaś sprawi, że wraz z ożywieniem gospodarczym firmy będą miały znaczne rezerwy mocy przerobowych i dopiero po pewnym czasie zaczną zatrudniać nowych pracowników.

Zaprezentowany powyżej scenariusz bazowy dotyczący dalszego rozwoju polskiej gospodarki może jednak ulec zmianie. Na rzeczywistą sytuację ma bowiem wpływ niepewność co do kształtowania się wielu czynników związanych zarówno z otoczeniem międzynarodowym, jak i krajowym. Co istotne, większość obszarów niepewności jest powiązanych z czynnikami mogącymi wpłynąć negatywnie na opisywane prognozy ożywienia gospodarczego.

Najważniejsze spośród wspomnianych czynników są związane z rozwojem sytuacji międzynarodowej, w szczególności w strefie euro. Choć wydają się one mniej poważne niż rok temu, to nadal istnieją ryzyka związane z rozpadem strefy euro lub opuszczeniem jej przez Grecję oraz z niewypłacalnością któregoś z dużych, zadłużonych krajów Unii Europejskiej (np. Hiszpanii lub Włoch). Jednakże proces masowej konsolidacji fiskalnej, oddłużania się sektora prywatnego oraz przywracania konkurencyjności (poprzez spadek płac i cen) może się okazać dla państw członkowskich bardziej bolesny i wyboisty niż to było wcześniej oczekiwane. W efekcie strefę euro może czekać stracona dekada będąca okresem permanentnej stagnacji.

W prognozowaniu sytuacji gospodarczej w Europie oraz Polsce należy również wziąć pod uwagę szokowe zdarzenia mające miejsce w innych częściach świata. Wśród nich najpoważniejsze dotyczy tzw. klifu fiskalnego i związanej z nim ewentualnej recesji w Stanach Zjednoczonych.

Wśród czynników krajowych najistotniejsze ryzyka są związane z polityką fiskalną i zakresem inwestycji publicznych. Nagły wzrost deficytu budżetowego w wyniku spowolnienia wzrostu gospodarczego może spowodować konieczność cięć budżetowych (niestety również w wydatkach inwestycyjnych) i podwyżek podatków, co negatywnie wpłynie na konsumpcję i inwestycje przedsiębiorstw oraz gospodarstw domowych. Ponadto niepewne są losy budżetu unijnego na lata 2014-20, warunkujące perspektywę inwestycji infrastrukturalnych w tym okresie.

Polską gospodarkę czeka zatem trudniejszy okres. W ciągu najbliższych dwóch lat będzie się ona rozwijać poniżej swojego potencjału, prawdopodobna jest nawet niewielka recesja. Na silniejsze ożywienie trzeba będzie poczekać przynajmniej do 2015 r., kiedy wszystkie kraje strefy euro powinny wyjść z recesji, a do Polski napłyną fundusze europejskie z nowego budżetu na lata 2014-20.

Niemniej jednak na tle pozostałych gospodarek UE Polska prezentuje się całkiem korzystnie, sukcesywnie doganiając rozwinięte gospodarki Europy Zachodniej. Stale dokonywana jest konsolidacja fiskalna, co jest doceniane przez główne agencje ratingowe (np. Moody’s). Poza tym w przeciwieństwie do innych krajów unijnych Polska nadal posiada po stronie polityki monetarnej narzędzia do walki zkryzysem.